信用卡大分化时代下,作为商业银行零售引擎的信用卡业务尚未全面复苏。

行业数据层面,流通卡量减少、交易规模缩水、不良贷款率上升;实际经营层面,多家银行近期取消或降级旗下信用卡权益、停发联名信用卡、裁并或调整信用卡业务部门。

但同时,曙光正在头部信用卡上显现。券商中国记者从招行获悉,招行信用卡贷款余额在今年第三季度和10月份均实现了正增长,且从结构上实现了分期资产上升。此外,在多家行联名卡停发的眼下,招行还跟星巴克联手逆势发行联名信用卡。

信用卡仍处于下行周期

央行近日发布的《2024年第二季度支付体系运行总体情况》显示:截至二季度末,全国信用卡和借贷合一卡7.49亿张,环比下降1.53%。银行卡授信总额为22.74万亿元,环比下降0.07%;应偿信贷余额为8.53万亿元,环比下降0.09%;卡均授信额度3.04万元,授信使用率37.5%。

目前第三季度支付体系运行数据还未出炉,但从个别上市行披露的有限数据来看,信用卡业务整体收缩趋势仍在持续。

例如,截至今年9月末,平安银行信用卡应收账款余额4530.88亿元,较上年末下降11.9%,此外,其App月活用户从2023年末的5193万减少至今年三季度末的4181万。中信银行信用卡贷款余额为4985.24亿元,较上年末减少227.36亿元,降幅为4.36%。招行信用卡贷款余额从2023年末的9357.8亿元降至三季度末的9269.31亿元。

多家银行在投资者交流会上对信用卡业绩降速提到的共性外因,都是信贷需求有效性不足,交易类资产受到外部消费波动下降的负面影响。

寒冬未过,各家信用卡均开启降本增效之举,于是三个现象上演:

一是取消或调整信用卡权益。据媒体不完全统计,今年以来已有中信银行、华夏银行、民生银行、平安银行、上海银行、广发银行等先后调整或取消部分信用卡权益。

近期发生的是中信银行银联i白金信用卡“白金专属36+1新生活”交易权益规则进行调整优化,调整后获取交易权益点除要求满足每月交易金额外,还新增了银联渠道交易金额的限制;平安银行悠悦白金信用卡此前可以使用积分直接兑换年费,但近日该项优惠政策被取消,调整后需满足一定的最低消费额;光大银行信用卡统一终止了其增值服务中的机场接送机服务、租车免一日租金服务、健康洁牙服务,原因是合约到期。

需要指出的是,虽然多家银行将部分信用权益缩减,但也做出了优化:不少信用卡与电商平台推出信用卡积分抵现双向授权模式,让用户的积分在购物时无缝抵现。

二是停发联名信用卡、主题信用卡。如中信银行停止发行“中信银行锦江WeHotel联名信用卡”等13款产品;农业银行停发“兔年生肖卡”“教师白金卡”“漂亮星辰信用卡”等27款产品;邮储银行停发“河南牧原联名卡”“Visa奥运卡”等6款产品。

三是调整或裁撤信用卡分支机构。包括交通银行、华夏银行、平安银行、上海农商行、蒙商银行等,例如华夏银行同时关闭天津信用卡中心和广州信用卡中心。

头部信用卡迎来积极信号

多家银行将停发联名卡归因为“业务调整”“策略调整”“合约到期”等因素。有业内人士指出,如果联名卡的持卡人活跃度、消费额均未能满足银行的盈利要求,银行是没有动力再去进行相关权益经营的。

这样的背景,凸显出了招行和星巴克联手推出国内首款星巴克联名信用卡的“逆势”性。

12月3日,招行信用卡在其发卡22周年之际,再度和星巴克携手,发行国内首款星巴克联名信用卡。招行信用卡表示:“我们把对客户需求和社会心理、环境的变化的理解通过产品形式表达,并接受市场的检验,今年我们带来的是和星巴克合作的联名信用卡‘星招卡’。”

之所以说“再度”,是因为从2015年开始,双方就开始依托招行信用卡掌上生活App开展权益活动,并在2020年实现了双方会员体系的打通,推出联合会员。这个App也是目前唯一一个和星巴克底层会员系统打通的银行App,目前双方共同运营的联合会员规模近400万。

2023年,“掌上生活App”星巴克专区“啡快”点单功能上线,首次在银行平台实现权益、积分兑换到点单交易的全闭环链路。而双方自2011年起开启了的积分兑换咖啡合作一直连续开展至今,累计参与招行持卡人超过1900万,累计兑换饮品近1亿杯。

在行业仍处于下行周期之时,招行信用卡借由跟星巴克的合作表示:“对于我们来说:任何时候都不随波逐流,奉行长期主义,坚持做难而正确的事,这不仅仅指行业和业务的上行期,行业下行期依然积极有为。”

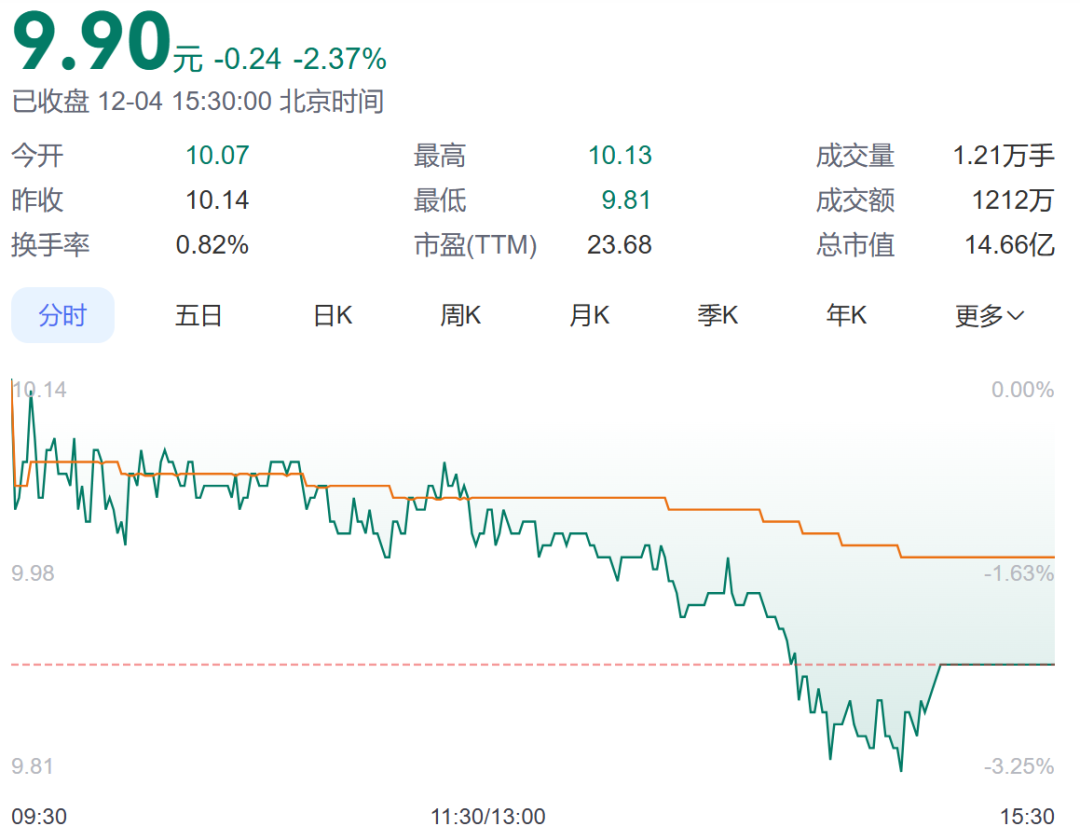

事实上,已有良性拐点在招行信用卡身上显现。拉长并细化观察区间,可发现就在今年上半年,招行信用卡的贷款余额是下降的(从2023年末的 9357.8亿元降低到今年6月末的9194.6亿元),且不良是上升的(由1.75%上升至1.78%)。但步入三季度,好迹象已经发生:信用卡贷款余额由6月末的9194.6亿元上升至9269.31亿元;不良率由6月末的1.78%下降至1.77%。

“我们其实更关注的信用卡的不良生成,这是一个动态指标、先行指标。我们三季度末累计不良生成率较2023年同比下降了10个bp以上,所以整体资产质量是平稳的,符合我们的预期。”招行相关负责人在投资者交流会上如此评价信用卡的资产质量管控。

该负责人还透露,之所以招行信用卡的关注及逾期额率较上年末和6月末都有所上升,是因为该行卡中心对风险进行了早期从严认定。基于对就业率、持卡人收入状况等的审慎预判,内部加大了预警力度,对部分客户的资产分类、逾期阶段认定都更加严格。

“如果剔除这些审慎的因素,信用卡早期的实质风险还是比较稳定的。我们预期今年底会实现不良率和不良生成率同比下降。”招行相关负责人表示。此外据其透露,招行信用卡贷款增量在今年前三季度逐季好转,且从结构上实现了分期资产上升,交易类资产的降幅远低于全行平均水平,且在10月份已实现了信用卡贷款累计正增长。

接下来面对一系列政策红利可能带来的消费复苏,招行表示,招行信用卡会持续调优其客群结构,构建更加合理的资产组合。在客群方面,坚持价值客户获取,动态调优客群结构,提升优质客户获客效率;在资产方面,继续支持中低风险的资产增长,提升授信效率;在贷后管理方面,加强“人+数字化”运营,提升贷后作业的效率,整体保证质量、效益、规模、结构均衡发展。